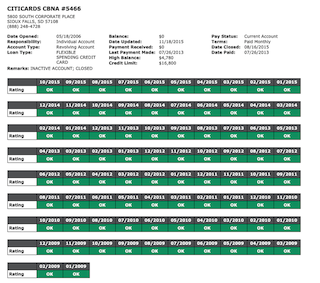

(キャプチャー図)クレジットカードの支払い履歴

アメリカのクレジットヒストリー

関連記事

はじめに

アメリカで長期間滞在(1年を超える場合)するとき,良いクレジットヒストリー・クレジットスコアを維持することが,より良い条件でのローン契約,クレジットカードを申請する時に重要です.

日本でも2000年代から,特にクレジットカードの作成時にクレジットヒストリーを参照するようになってきましたが,アメリカでは,クレジットカード作成時だけでなく,銀行ローン,携帯電話,公共料金の支払いなど,お金に関係する多くの契約ではクレジットヒストリーが参照されることが多くあります.

良いクレジットヒストリーを構築・維持するために,定期的にクレジットスコアを確認し,それを良い方に持っていくようにする必要があります.

また,クレジットヒストリーに間違いがないか確認し,もし間違いがあればクレジットヒストリーを修正する必要があります.

1年に1回,無料でクレジットヒストリーを開示請求できるサービス

クレジットヒストリー

始めてアメリカに来た時には,アメリカでのクレジットヒストリー(クレジットカードの利用歴,ローンの利用歴)がないので,クレジットカードを作ることが困難です. 逆に,クレジットヒストリーを構築するには,クレジットカードを利用して, その支払い歴をクレジットヒストリーに残す必要があります.

クレジットヒストリーを構築する方法として,一般に,"Secure Card" (概念はデビットカードと似ている)を作る方法が知られています. これは,銀行に利用限度額以上の貯金をしておき,その銀行口座から利用分を 引き落とすカードで,その利用歴をクレジットヒストリーに残すことで,クレジットヒストリーを構築します.

(Bank of America のキャッシュバック付きの Secure Card が良さそうです →記事「最近のアメリカのクレジットカード 2020年」)

日本から赴任する場合,アメリカ発行で 日本人向けにアメリカで発行するクレジットカードを作り, それを毎月利用し確実に支払いを行い,クレジットヒストリーを構築する方法があります.

私の場合,まず,Premio カードを作成しました.このカードを利用を続けて約10ヶ月すると,いろいろなところからクレジットカードの案内(pre-approved) が届くようになりました.(→記事「プレミオカード Premio Card(日本語対応)」)

アメリカ発行で 日本人向けにアメリカのクレジットヒストリー無しでも発行してもらえるクレジットカードには,他に ANA Card USA, JAL USA カードもあります(→記事「最近のアメリカのクレジットカード 2020年」).ソーシャルセキュリティ番号がなくても申し込めます.

私がアメリカに2003年に来てから,最初の10ヶ月間に自分から発行申請したカード(Foly's のカード,King Soopers の1,2,3 リベートカードなど)は,全てヒストリーが不十分という理由で却下されました.何度もトライしましたが,それが逆効果(クレジットスコアを下げる)になっていたと思います.

自分で申請したカードで初めてパスしたのは,AAA(日本のJAFのような組織) のカード(ガソリンのみリベート付き)です.当時,アメリカからの収入がなく,クレジットヒストリーに記載されている収入欄は,N/A (該当無し) を書く必要がりましたが,これでは審査をパスできません.

そこで,日本の収入証明書(英文)を添付して送ったところ無事カードが発行されました. このカードは今でも持っています(2020年で17年経過).古いカードはなるべく解約せず,またそれを定期的に利用することによりクレジットスコアを高くすることができます.

Premio カード作成後1年ちょっと過ぎたことから,年会費無料のカードの案内 (pre-approved) が届くようになりました. そのうち,1件に返事を出したところ,すぐにカードが発行されました. その後,このような案内がだんだん多くなり,数年後には,1週間に2,3通届くようになりました.

クレジットカード発行の1つのポイントは,郵送での案内が届くように,住所を迷惑郵便防止アドレス登録しないことです.

郵便で届いた申込書には,既に pre-approved (既に承認済み)のものが多いので,自分で申請するよりも審査をパスしやすくなります(申請後,クレジットヒストリー会社への参照(hard inquiry) がある場合があり,その時のクレジットスコアが条件を満たしていないこともあり却下される可能性もあるので絶対ではありません).

渡米1年半を過ぎてから,年会費無料で,かつ,ポイント付きカードの 案内が届くようになりました. そこで,一番古いカードは残して,それ以後に作ったカードを解約し,より良い条件のカードに切り替えていきました.

一旦,ヒストリーを構築すれば,待つほど良い条件のカードの案内が届くようになります.

クレジットヒストリー管理会社 主要3社

会社名 オフィシャルリンク

Equifax https://www.equifax.com/

Experian https://www.experian.com/experian_us.html

Trans Union https://www.transunion.com/

クレジットカードの発行,ローンの申し込みをした際,参考にされるのが 上記の主要クレジットヒストリー提供会社の情報です. 今まで所有していたクレジットカードの限度額・残高・支払い歴,また,ローンの支払い歴が記録されています.

誤った記録が載っていないか,上記の管理会社の情報を定期的にチェックし,誤りがあればカード発行会社の直接修正する必要があります.年1回まで各社から無料でクレジットレポート(過去のクレジットカードやローンの支払い状況のレポートでクレジットスコアではありません)を請求することができます.

クレジットヒストリーの確認の実際(無料で1年に1回)

オフィシャルサイト: https://www.annualcreditreport.com/

3社のクレジットヒストリーを無料で確認

上のサイトから,最大3社のクレジットヒストリーの開示請求ができます.

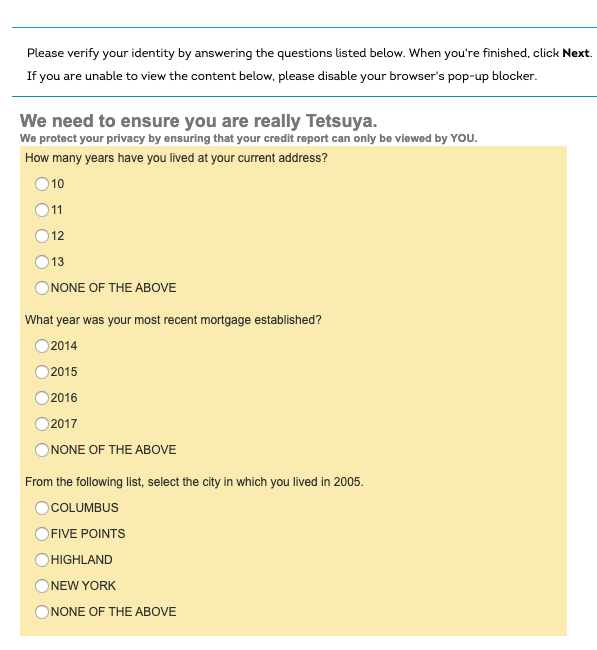

本人確認の質問

新生時に以下のような本人確認の質問があります.

事前に,今までのローンの申請年,毎月の支払額,古い住所,古い勤務先などをまとめておくと良いと思います.

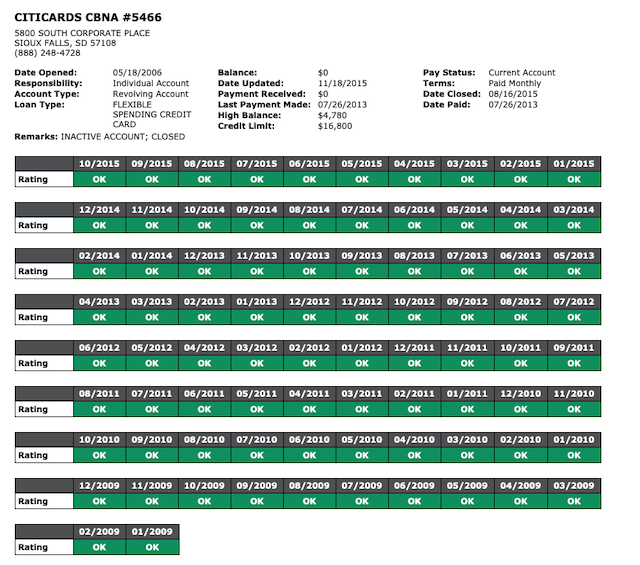

クレジットヒストリー開示例

今までに作ったクレジットカード,契約したローン,全ての情報が開示されます(ただし,その会社にレポートされているもの).

以下が一例です.1つのクレジットカードの情報(既に解約済み).

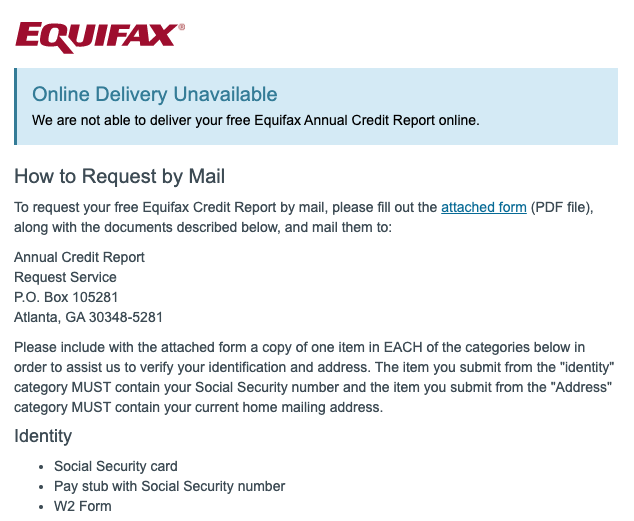

情報不足の場合,郵送申請

個人情報の不足などで,クレジットヒストリー管理会社が本人確認ができない場合などは,オンラインでのクレジットヒストリーの開示はされません.

郵送で申請します.その場合,指定された本人確認署名書のコピーを添付する必用があります.

記事の階層構造 系統性

クレジット一般(トップ)

・クレジットカード

・クレジットスコア

・クレジットヒストリー

・クレジットカード強制解約

(アマゾン ジャパン) 書籍 「経済評論家の父から息子への手紙 お金と人生と幸せについて」

山崎元 (著) Kindle版(→ 記事「キンドルで日本の本を読む」)

(アマゾン ジャパン) 書籍 「

橘 玲 (著) Kindle版(→ 記事「キンドルで日本の本を読む」)